Bien déclarer sa pension de retraite

Sauf exception, les pensions de retraite sont soumises à l’impôt et doivent donc être déclarées à l’administration fiscale chaque année malgré la mise en place du prélèvement à la source. Voici tout ce qu’il faut savoir pour bien déclarer sa pension de retraite.

- Accueil

- Reduire ses impots

- Declaration impot sur le revenu

- Declaration pension retraite

Comment déclarer sa pension de retraite (avis n°2042) ?

Le statut de retraité peut offrir certains privilèges, mais il ne vous permet pas d’échapper à la déclaration de votre pension de retraite à l’administration fiscale. Chaque année, vous devez donc déclarer en ligne sur votre espace personnel ou par courrier les pensions perçues.

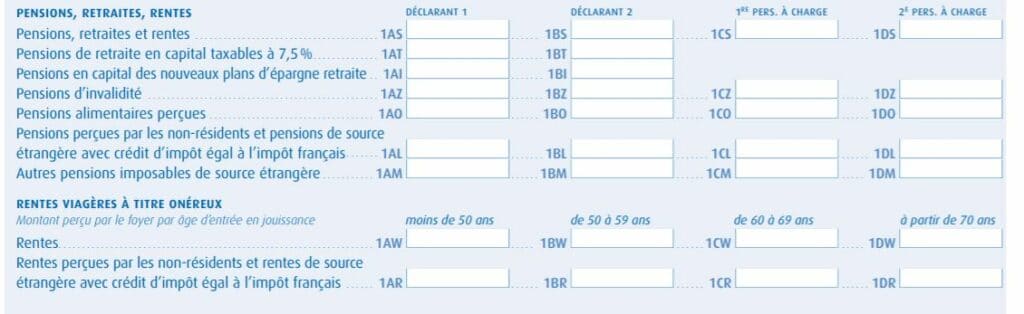

La déclaration n°2042 pour déclarer sa pension de retraite

Au même titre que les salariés, les retraités sont tenus de déclarer leurs revenus chaque année. La déclaration de sa retraite ou de sa rente s’effectue, comme les salaires, via le formulaire n° 2042. Une partie intitulée « Pensions, retraites, rentes » est dédiée à la déclaration de votre pension. Il est important de distinguer la pension de retraite des autres types de pension éventuellement perçus comme la pension d’invalidité ou la pension de retraite en capital taxable à 7,5 % :

- Les lignes 1AS à 1DS concernent les pensions, les rentes, les allocations de retraite et de vieillesse, y compris la majoration pour charges de famille ; les rentes viagères à titre gratuit ; les rentes versées à la sortie d’un plan épargne retraite (PER, PERP, PREON ou contrat Madelin) ; les prestations de retraite versées sous forme de capital.

- Les lignes 1AZ à 1DZ sont réservées aux pensions, allocations et rentes d’invalidité.

- Les lignes 1AO à 1DO sont dédiées aux pensions et rentes alimentaires, aux prestations compensatoires perçues à la suite d’un jugement de divorce, sous forme d’une rente ou de versements en capital effectués sur une période supérieure à 12 mois, à la contribution aux charges du mariage lorsque son versement résulte d’une décision de justice et que les époux font l’objet d’une imposition distincte.

Les allocations de préretraite doivent également être renseignées dans cette rubrique, dans les lignes 1AP à 1DP.

Si vous percevez une pension de source étrangère, cette dernière doit également être distinguée de vos pensions françaises. Les pensions imposables de source étrangère sont à reporter dans les lignes 1AM à 1DM.

Le prélèvement à la source

Depuis sa mise en place en 2019, le prélèvement à la source est appliqué sur les salaires mais également sur les pensions de retraite. Les retraités voient donc l’impôt être directement prélevé sur leur pension avant versement. C’est la caisse de retraite à laquelle est rattaché le retraité qui se charge de collecter l’impôt pour le compte de l’administration fiscale. Concrètement, votre caisse de retraite applique le taux de prélèvement qui lui a été communiqué par le fisc et reverse à ce dernier le montant prélevé au titre de l’impôt.

Quels sont les pièges à éviter lors de la déclaration de sa rente ou de sa pension ?

Départ à la retraite

Attention, si vous venez de partir à la retraite, votre taux de prélèvement appliqué jusqu’à présent sur votre salaire sera désormais appliqué sur votre pension. En effet, malgré la baisse de revenus causée par votre changement de situation, le taux n’est pas automatiquement ajusté. Théoriquement, il faudra attendre septembre pour obtenir l’ajustement. Vous pouvez donc anticiper en ajustant vous-même votre taux d’imposition.

Rente PER

Pour ne pas faire d’erreur dans la déclaration de votre épargne retraite, vous devez vous référer à l’imprimé n°2561 TER fourni par l’organisme gestionnaire de votre PER. Les rentes perçues à la sortie d’un plan d’épargne retraite, lorsque les sommes versées ont été déductibles, sont à déclarer : case 1AS pour le déclarant 1, case 1BS pour le déclarant 2, case 1CS pour la première personne à charge et case 1DS pour la deuxième personne à charge.

Ce qu’il ne faut pas déclarer aux impôts

Certaines pensions ou allocations sont exonérées d’impôt. Suivant les cas, certaines sont exonérées totalement alors que d’autres sont soumises à conditions. Il convient donc, avant de remplir sa déclaration de revenus, de bien se renseigner.

Les pensions et allocations totalement exonérées

- L’allocation de solidarité aux personnes âgées (ASPA) et l’allocation supplémentaire d’invalidité.

- Les pensions militaires, de guerre et assimilées (retraite du combattant, traitements attachés à la Légion d’honneur, à la médaille militaire, etc.).

- L’allocation personnalisée à l’autonomie (APA) et les aides sociales aux personnes âgées.

- L’allocation de reconnaissance en faveur des harkis.

- L’allocation de vétérance des sapeurs-pompiers volontaires.

- Les indemnités versées aux victimes de l’amiante ou à leurs ayants droit par le Fonds d’indemnisation des victimes de l’amiante ou par décision de justice.

- Les allocations aux personnes handicapées.

Les pensions et allocations exonérées sous conditions

- Les pensions de retraite et d’invalidité versées par la Sécurité sociale.

- La retraite mutualiste des anciens combattants.

- La pension d’orphelin (ou rente éducation).

- Les prestations et rentes en cas d’accident du travail ou de maladie professionnelle.

À lire sur ce sujet : les indemnités de départ à la retraite sont-elles imposables ?

Questions et réponses sur les pensions de retraite

Pourquoi les retraités ont-ils le droit à l’abattement de 10 % ?

Effectivement, au même titre que les salariés, les retraités bénéficient de l’abattement forfaitaire de 10 % sur les pensions déclarées. Bien que critiqué, cet avantage n’a pas été supprimé. En effet, sa suppression rendrait beaucoup de retraités imposables.

Comment calculer sa pension de retraite ?

Le calcul de la pension de retraite de base se réalise en tenant compte de plusieurs paramètres : le salaire de référence, le nombre de trimestres validés, la durée d’assurance requise et le taux de pension. Les formules de calcul appliquées diffèrent selon que vous êtes salarié du secteur public ou privé. Il existe également un système de majoration qui vient compléter le tout. Enfin, à cela s’ajoute, le calcul de la retraite complémentaire qui se base sur un système de points.

Comment déclarer les revenus issus d’un PER ?

Les revenus issus d’un PER sont à déclarer uniquement si vous avez effectué un sortie en rente ou en capital de votre plan épargne retraite. Vous devez déclarer ces revenus à l’administration fiscale en vous référant au formulaire n°2561 TER fourni par votre gestionnaire.

En savoir davantage sur la déclaration d’impot

- Les tranches d’imposition

- Le guide de la déclaration d’impôt

- Les abattement d’impôt

- Le calcul du revenu imposable

- Le prélèvement à la source

- La déclaration de revenus fonciers

- Le calcul des parts fiscales

- Le calcul des frais réels

- IFU – formulaire 2561

- L’abattement fiscal

- La notion de foyer fiscal

- Déclarer des revenus BNC ou BIC

- Comment déclarer les dividendes ?

- Modèle de lettre pour contester son avis d’imposition

- Le calendrier fiscal des particuliers

- Parts fiscales : comment est calculé le quotient familial ?

- Comment obtenir un échelonnement d’impôt ?

- Comment optimiser son impôt sur le revenu quand on est étudiant ?

- Ma première déclaration d’impôt

- Déduire les frais de télétravail de son impôt

Obtenez votre bilan patrimonial

Nous vous aidons à trouver l’investissement adapté à votre projet

Vous voulez obtenir des conseils ?