- Accueil

- Actualités

- Epargne salariale : faut-il placer sa prime ?

Epargne salariale : faut-il placer sa prime ?

Publié le 07 Mai 2021

Lecture de 3 min.

Thématique : Actualités

Rédigé par Antoine Sage

Partager

Vous allez recevoir une prime d’intéressement ou de participation d’ici la fin du mois de mai ? Vous hésitez entre placer cette somme ou la percevoir directement afin de gonfler votre prochain salaire ? Les deux options sont possibles mais attention à bien peser le pour et le contre avant de prendre votre décision. Voici ce qu’il faut savoir sur la prime d’épargne salariale.

Prime d’intéressement ou de participation : 15 jours pour prendre sa décision

Malgré la particularité de l’année 2020, de nombreuses entreprises ont choisi de verser une prime d’intéressement ou de participation à leurs salariés. Pour rappel, les primes sont dues en cas de bénéfice pour la participation et si les objectifs fixés dans l’accord d’entreprise sont atteints pour l’intéressement. Avant le 31 mai, les entreprises concernées sont tenues d’adresser aux salariés un bulletin d’option (ou bulletin d’intéressement ou bulletin de participation). Ce formulaire, papier ou dématérialisé, permet à l’intéressé de choisir comment utiliser sa prime. Dès que le salarié est informé du montant de sa prime, il dispose alors de 15 jours pour choisir une option.

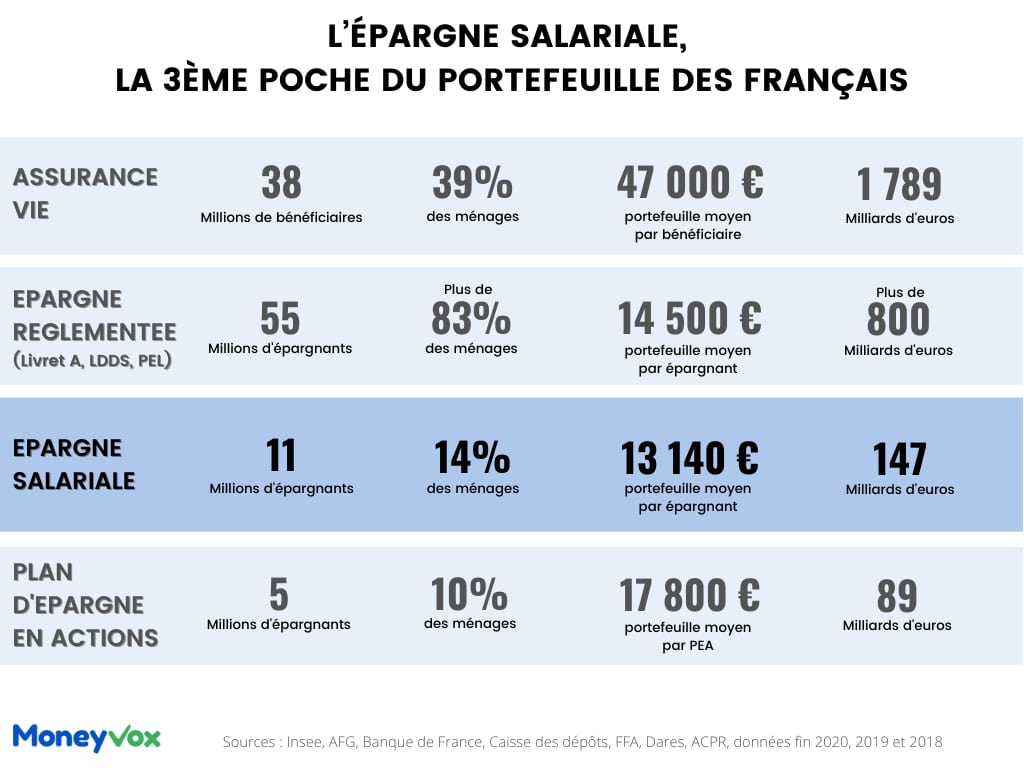

Si les plans d’épargne salariale ne semblent pas être le placement privilégié par les Français, ils ne sont pas en reste. En 2020, l’encours des plans d’épargne salariale et plans d’épargne retraite s’élevait à 147 milliards d’€, soit +1.5 % sur un an. La loi Pacte a contribué à redynamiser ce type de placement. L’année dernière, on dénombrait 341 000 entreprises équipées d’un dispositif d’épargne salariale, soit une hausse de 4 % par rapport à 2019.

Placer ou encaisser : telle est la question !

À réception de son bulletin d’option, le salarié dispose en réalité de deux choix : placer sa prime ou récupérer la somme correspondante. Chacune de ces options a ses avantages et ses inconvénients. Il n’y a pas une solution meilleure que l’autre. Tout dépend de la situation financière de l’intéressé lorsqu’il reçoit la prime et de ses objectifs d’épargne.

Dans le cadre d’une prime d’intéressement, par exemple, le salarié pourra choisir entre trois possibilités de versement :

- Sur un plan d’épargne salariale, type PEE (plan épargne entreprise), PEI (plan épargne interentreprises), PERCOL ou PER (plan d’épargne retraite).

- Sur un compte épargne-temps.

- Un versement immédiat sous conditions.

À savoir

Selon les plans sur lequel l’argent est versé, ce dernier n’est pas nécessairement immédiatement disponible. Il existe des plans d’épargne bloqués durant une certaine période. Par exemple, un PEE est bloqué 5 ans, un PERCO ou un PER jusqu’à la retraite (sauf en cas de déblocage anticipé). Il est important de connaître les spécificités de votre plan d’épargne avant de prendre votre décision.

Le délai de 15 jours pour se décider est à prendre en compte si vous envisagez d’encaisser votre prime d’épargne salariale. En effet, si vous optez pour cette option, votre demande doit être envoyée dans ce délai. En cas d’oubli ou de non-respect du temps imparti, la prime est automatiquement placée. Depuis l’entrée en vigueur de la loi Macron en 2016, le choix par défaut pour les primes d’intéressement ou de participation est un versement automatique sur le plan d’épargne salariale disponible au sein de l’entreprise. Ce « choix par défaut » peut avoir pour conséquence de bloquer pendant plusieurs années des sommes dont vous pourriez avoir besoin. Il ne faut donc pas tarder à prendre une décision.

Les conséquences fiscales de votre décision

Au-delà de l’arbitrage entre les besoins économiques immédiats et futurs de l’intéressé, l’impact fiscal doit également être étudié, car il sera différent selon que le salarié choisisse d’encaisser sa prime ou de la placer.

Encaisser sa prime

Les sommes reçues au titre de l’intéressement sont soumises à l’impôt sur le revenu si elles sont perçues directement. En revanche, elles sont exonérées de cotisations sociales, à l’exception de la CSG et CRDS. En d’autres termes, la prime perçue viendra gonfler vos revenus et pourra impacter l’impôt dû. Il s’agit, dans ce cas, pour l’administration fiscale, d’un complément de salaire. L’intérêt fiscal de cette option dépend donc de deux paramètres propres à chaque salarié : le montant de la prime perçue et son taux marginal d’imposition (TMI) sur le revenu. Plus le TMI du salarié est élevé, moins la somme perçue, après application de l’impôt sur le revenu, sera élevée. Ce paramètre est à prendre en considération si vous souhaitez optimiser votre épargne salariale.

Placer sa prime

Si la prime est placée sur un plan d’épargne salariale, elle échappe l’impôt sur le revenu et est également exonérée de cotisations sociales. L’exonération de l’impôt s’applique dans la limite de 75 % du plafond de la Sécurité́ Sociale pour l’intéressement, soit 30 852 € en 2021. L’exonération est totale pour la participation, si la durée minimale de blocage du plan est de 5 ans. Attention, si le délai des 15 jours à compter de la réception de la somme n’est pas respecté, l’intéressé qui verse sa prime sur un plan d’épargne salariale ne bénéficie d’aucune exonération.

En résumé

- Le bénéficiaire d’une prime d’intéressement ou de participation peut choisir de placer la somme perçue ou de l’encaisser. À compter de la date de versement, il dispose de 15 jours pour prendre une décision.

- La solution optimale dépend de la situation économique et fiscale du salarié au moment où il perçoit sa prime. Selon ses objectifs patrimoniaux, il peut choisir de percevoir l’argent maintenant ou plus tard au déblocage de son plan d’épargne.

- Selon l’option choisie, les règles fiscales appliquées diffèrent. Il est donc judicieux de bien évaluer le coût fiscal si vous décidez d’encaisser votre prime.

En savoir davantage sur l’épargne salariale

- Comment gérer son épargne salariale durant l’épidémie de Covid-19 ?

- Épargne salariale : le Sénat vote le déblocage de 10 000 € pour aider les Français

- Déblocage de l’épargne salariale : cette mesure est-elle un flop ?

- Les violences conjugales, nouveau cas de déblocage anticipé du PEE

- Que dit le nouveau projet de loi sur le partage de la valeur en faveur des salariés des TPE/PME ?

- PEE : votre épargne salariale peut désormais servir à rénover votre résidence principale

Partager

Antoine Sage

Conseiller en gestion de patrimoine dans la Région du Sud-Est

Après un parcours en droit, fiscalité et gestion de patrimoine, j’ai pu mettre en pratique mes compétences au sein d’étude notariale, banque privée et cabinets de gestion de patrimoine. Mes compétences techniques et pratiques me permettent aujourd’hui la rédaction d’articles liés à la gestion de patrimoine.

Découvrir cet auteur

Obtenez votre bilan patrimonial

Nous vous aidons à trouver l’investissement adapté à votre projet

Vous voulez obtenir des conseils ?