Emprunter pour s’enrichir ou comment se constituer un patrimoine à moindre coût

Publié le 07 Jan 2020

Rédigé par Julie François

Patrimoine

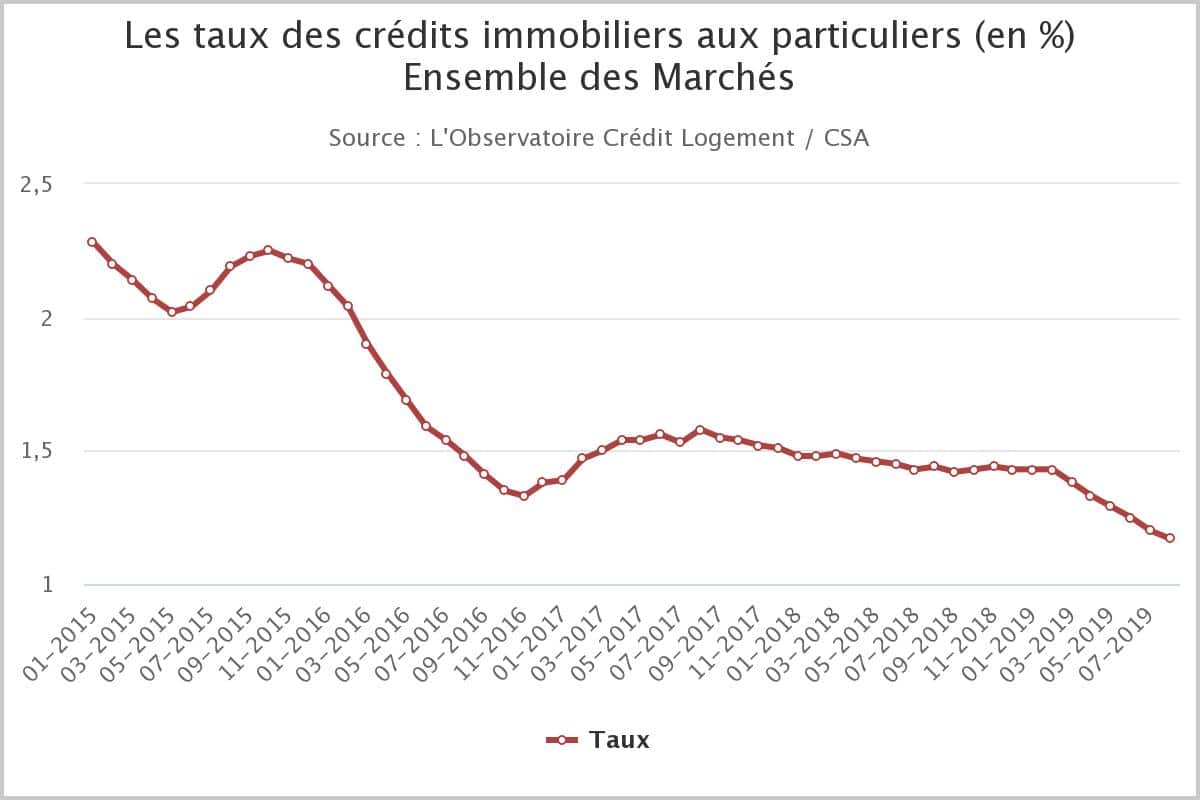

Aujourd’hui, les taux atteignent des records. Il est donc plus intéressant d’emprunter pour se constituer un patrimoine que de toucher à son épargne.

En bref

Le contexte des taux toujours plus bas a ouvert une nouvelle porte dans la constitution de sa stratégie patrimoniale. Aujourd’hui, il est plus intéressant d’emprunter pour se constituer un patrimoine que de toucher à son épargne. En effet, la conjoncture actuelle fait qu’en s’endettant, on peut s’enrichir. Plusieurs facteurs permettent d’optimiser son patrimoine immobilier à moindre coût. Les taux bas sont le premier argument qui penche en faveur du crédit immobilier. Pour l’investisseur qui dispose d’un capital, il est plus intéressant de placer cet argent et d’avoir recours au crédit pour réaliser un investissement de rapport. Pour celui qui ne dispose pas d’apport personnel, la politique des taux offre de nouvelles perspectives. Ce dossier vous explique pourquoi il faut s’endetter pour s’enrichir.

Accédez aux points importants du dossier

Le chiffre clé

229 mois

Durée moyenne des prêts bancaires sur l’ensemble du marché immobilier pour 2019

Source : L’Observatoire Crédit Logement/CSA

Le chiffre clé

+13.7 %

Nombre de crédits accordés sur la période août-octobre 2019 (en comparaison avec la même période en 2018).

Source : L’Observatoire Crédit Logement/CSA

Le chiffre clé

1.12 %

Taux moyen (en novembre 2019).

Source : L’Observatoire Crédit Logement/CSA

Obtenir une meilleure rentabilité

La baisse constante des taux d’intérêt des crédits immobiliers s’est accélérée ces derniers mois, une aubaine pour les investisseurs, puisque le crédit est un des piliers du financement de projet immobilier. En huit ans, les taux des crédits immobiliers ont chuté de 30 % pour atteindre des planchers historiques. « La politique de la BCE encourage les banques à prêter plutôt qu’à placer son argent et soutenir ainsi l’économie », explique Aurélie Prats, directrice du pôle courtage chez Selexium Groupe.

Conséquence, les banques sont plus souples dans leurs critères d’octroi de crédit immobilier. Il est donc plus facile d’emprunter. Dans ce contexte, investir dans l’immobilier locatif reste la voie royale. « En empruntant des sommes qui coûtent environ 1 % pour faire de l’investissement locatif qui, lui, rapporte entre 3 % et 5 %, l’investisseur améliore la rentabilité de son opération puisque l’écart entre le taux d’intérêt et le taux de rendement brut est élevé », souligne Bastien Judes, conseiller en gestion de patrimoine chez Selexium Groupe.

L’avis de l’expert

Les perspectives présentes restent stables. D’un côté, les prix de l’immobilier ne cessent d’augmenter. De l’autre côté, les taux baissent, ces baisses influent d’ailleurs sur les prix de l’immobilier. Cette tendance haussière des prix nous invite à penser que nous sommes plutôt à la fin d’un cycle. Sans parler de baisse, la constriction des prix semble être une piste très probable.

Aurélie Prats, directrice du pôle courtage chez Selexium Groupe.

Augmenter son pouvoir d’achat

Plus facile d’emprunter, mais surtout emprunter de l’argent coûte moins cher. Autrement dit, le particulier qui s’endette s’enrichit. En cinq ans, l’enveloppe de prêt s’est gonflée de 33 000 €, ce qui correspond à plusieurs mètres carré supplémentaires. Cette hausse du pouvoir d’achat progresse malgré la hausse des prix de l’immobilier sur le territoire français. En effet, le coût du taux d’intérêt est actuellement inférieur à l’inflation (prévue à 1.20 % pour 2019).

Ce phénomène, résultant directement de la politique accommodante des banques centrales, fait le bonheur des investisseurs. Si, en pratique, il est impossible pour un particulier d’emprunter à un taux négatif (article 1892 et 1902), en théorie, il est possible de profiter d’un taux réel négatif et donc de gagner en pouvoir d’achat. Car, si l’inflation se maintient sur toute la durée du prêt immobilier, la totalité des mensualités remboursées sera moins élevée que le montant total de l’emprunt. « De plus, avec un crédit long, l’investisseur augmente sa capacité de financement, ce qui dans la durée va lui permettre d’augmenter son pouvoir d’achat dans un contexte d’inflation grimpante », ajoute Bastien Judes. En effet, la faiblesse des taux produit un effet d’enrichissement qui se traduit par un gain en pouvoir d’achat.

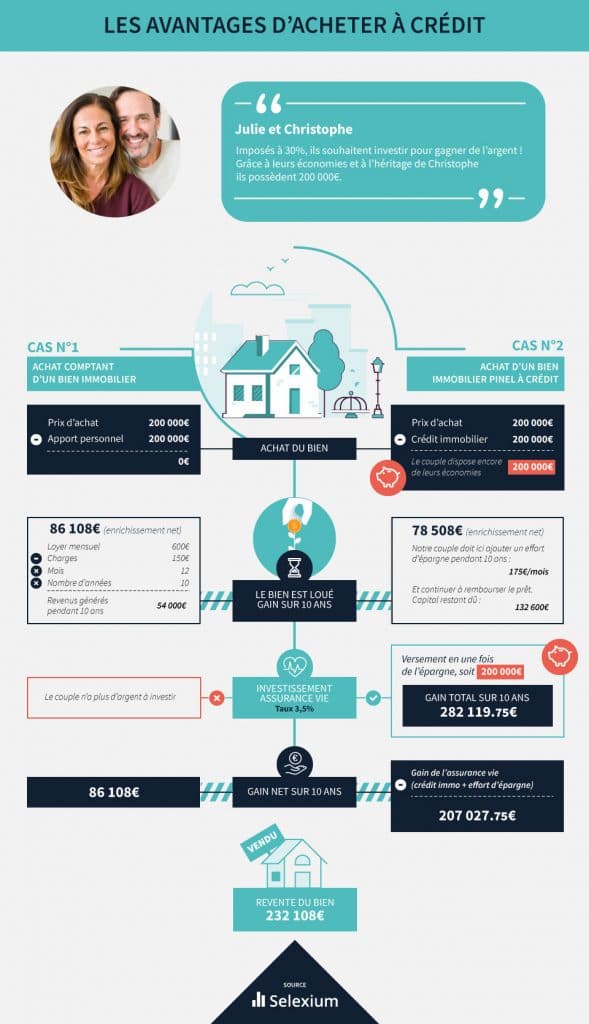

Profiter de l’effet de levier

« Emprunter, aujourd’hui, coûte très peu cher. Dès lors si un client a la chance de disposer d’un capital, il est alors bien plus intéressant de trouver un placement qui permet de faire travailler ce capital », estime Aurélie Prats. Ainsi, l’investisseur peut profiter de l’effet de levier du crédit. Ce mécanisme permet, en théorie, un enrichissement significatif. Il intervient lorsque le taux d’emprunt est inférieur à l’épargne investie pour une même somme. Il s’agit alors de se constituer un capital grâce à l’endettement. Jouer de l’effet de levier de crédit permet d’investir sans (ou presque) toucher à son épargne.

Toutefois, il faut noter que recourir à un crédit pour profiter de l’effet de levier implique un effort d’épargne plus important. « Si un dispositif fiscal s’ajoute à cet effet de levier, l’avantage est d’autant plus grand pour l’investisseur », souligne Bastien Judes. L’effet de levier s’inscrit donc dans une stratégie patrimoniale particulière, car le contexte des taux bas est favorable au placement dans la pierre. Un particulier qui dispose de 200 000 € peut acheter un bien immobilier comptant ou bien diviser cette somme pour faire deux apports en vue de l’acquisition à crédit de deux biens. Grâce à l’effet de levier, il pourra se constituer un patrimoine composé de deux biens immobiliers d’une valeur unitaire de 180 000 € en moyenne. Son patrimoine sera alors de 360 000 € au lieu de 200 000 € s’il n’avait pas eu recours à un crédit immobilier. Il est donc plus intéressant de contracter un crédit plutôt que de sortir des liquidités.

L’immobilier, une opération financière rentable

L’immobilier reste donc la voie royale pour se constituer un patrimoine tout en profitant des taux bas (et de ses conséquences). Mais attention, à bien définir sa stratégie avant de foncer, car « on ne finance pas une résidence principale comme une résidence locative », rappelle Aurélie Prats, « les taux appliqués peuvent être très différents. » Donc miser sur l’immobilier, oui, mais l’immobilier de rapport. Bastien Judes en est convaincu : « c’est un excellent moyen, de profiter de la politique de taux bas menée par la BCE. D’autant que l’immobilier reste le seul placement indexé sur l’inflation. » Pour profiter au maximum de la conjoncture, il faut donc se tourner vers des investissements financés à crédit qui permettent de profiter de l’effet de levier et des taux négatifs.

« L’investissement Pinel, par exemple, est un bon conseil pour profiter des taux bas, car on peut aujourd’hui emprunter sans apport et sur des durées très longues optimisant au maximum son investissement. On se crée un patrimoine, tout en réduisant ses impôts et en soutenant la construction de logements. Le tout à moindre coût. », explique Aurélie Prats, spécialiste en crédit immobilier. S’enrichir en empruntant est donc la stratégie à adopter actuellement et pour être gagnant sur tous les tableaux, il vaut mieux placer son épargne sur une assurance vie et emprunter sans apport pour investir dans la pierre. Les rendements de l’assurance vie sont supérieurs à l’inflation et permettent de diminuer l’effort d’épargne lié à l’investissement immobilier. Conserver son épargne et s’endetter pour se construire un patrimoine serait donc la meilleure manière de s’enrichir.

Booster ses gains grâce au crédit

Interview de… Bastien Judes, Conseiller en Gestion de Patrimoine chez Selexium Groupe.

Quelles sont les meilleures solutions pour se constituer un patrimoine à moindre coût ?

Les Sociétés Civiles de Placement Immobilier sont une option intéressante puisqu’elles se financent aussi à crédit et, dans ce cas, le souscripteur bénéficie également de l’effet de levier lié aux taux bas du prêt contracté, au regard de la rémunération des SCPI qui se situe en moyenne entre 4 % et 5 %. Une autre option consiste à investir dans un bien ancien qui nécessite des travaux de rénovation et faire du déficit foncier, mais cela est plus contraignant. En effet, emprunter sans apport est plus facile pour un bien neuf car les frais de notaire sont trois fois plus faibles que pour un bien ancien, donc le montant de l’emprunt est moins élevé et l’épargne exigée par la banque n’est pas si importante. Une autre option intéressante : la location en meublé non-professionnel (LMNP) dans des zones où les loyers sont élevés. L’investisseur ne paie pas d’impôt sur les revenus locatifs et réduit donc son effort d’épargne mensuelle tout en profitant de l’effet de levier.

Quels sont les pièges à éviter lorsqu’on veut emprunter pour s’enrichir ?

Il faut être particulièrement attentif aux points suivants :

- Le taux d’emprunt et le taux de l’assurance doivent être les meilleurs possibles, en accord avec la réalité du marché.

- La durée du crédit doit être la plus longue possible afin de diminuer au maximum l’effort d’épargne.

- Les indemnités de remboursements anticipés ne doivent pas être trop élevées.

- Les mensualités doivent être modulables.

Il faut aussi avoir à l’esprit qu’un investissement locatif ne permet pas, dans la majeure partie des cas, d’être rentable tout de suite. En effet, les mensualités de remboursement de crédit sont généralement égales ou plus élevées que les loyers perçus. A cela, il faut ajouter les charges du bien : taxe foncière, charge de copropriété, frais de gestion locative, travaux le cas échéant.

Zoom sur …quand l’État emprunte aussi pour s’enrichir

Le cercle du rachat de la dette permet donc aux États d’emprunter à des taux négatifs. Ainsi, la France va emprunter 200 milliards d’euros. Ce montant est un record historique. La France n’a jamais emprunté autant d’argent en une seule fois. Mais la conjoncture des taux négatifs joue en sa faveur, car elle gagne de l’argent en empruntant. Concrètement, l’État français ne touchera pas plus d’argent. Simplement, au moment de rembourser, elle devra donner moins d’argent que le montant emprunté. Autrement dit, en empruntant, l’État réduit sa dette. Au total, 14 pays de l’Union Européenne bénéficient de taux d’intérêt négatifs de leurs obligations d’État.

À lire également sur la gestion de patrimoine

- Déconstruire les idées reçues autour des conseillers en gestion de patrimoine.

- Patrimoine : arriver au sommet en partant de rien, c’est possible !

- Votre patrimoine correspond-il à votre classe d’âge ?

- Personnes sous tutelle : comment est effectuée la gestion du patrimoine ?

- Gestion de patrimoine : le crédit, cet incontournable levier…

- Quand l’immobilier fait grimper le nombre de millionnaires en France