- Accueil

- Actualités

- Les banques centrales, la nouvelle obsession des investisseurs

Les banques centrales, la nouvelle obsession des investisseurs

Publié le 07 Mai 2020

Lecture de 5 min.

Thématique : Actualités

Rédigé par Julie François

Partager

Depuis le début de la pandémie de Covid-19, les banques centrales de nombreux pays ont pris des mesures exceptionnelles pour tenter d’endiguer la crise économique qui se profile. La semaine dernière encore, elles se sont réunies pour préciser leur action. Les économistes tout comme les investisseurs attendent impatiemment ces annonces. Comment les banques centrales, garde-fous de notre système économique, sont devenues une véritable obsession.

Les banques centrales, ultime bouée de sauvetage de l’économie mondiale ?

La pandémie de Coronavirus a remis les banques centrales sur le devant de la scène économique et politique mondiale. Ces institutions, à travers une batterie de mesures, apportent un soutien indispensable à l’économie de nombreux pays touchés par le virus. Si l’action des banques centrales est destinée à atténuer les effets de la crise sanitaire et économique provoquée par le Covid-19, elle a également des effets directs et indirects sur le système qu’elle tente de préserver.

6 600 milliards de dollars

C’est la quantité d’argent injectée depuis le début de la crise selon un bilan de la Fed.

Depuis un mois, ce sont des milliards qui ont été mis à disposition des Etats par les banques centrales. Fin avril, la banque centrale du Japon, puis la Réserve fédérale américaine, suivie par la Banque Centrale Européenne (BCE) ont tenu réunion pour évaluer la situation et prendre de nouvelles décisions. Bilan, toutes les banques centrales restent déterminées à utiliser tous les instruments à leur disposition pour faire face à la crise.

Cette création ex nihilo de monnaie remplit-elle efficacement son rôle de bouée de sauvetage économique ? Il semblerait que oui. Selon l’enquête trimestrielle de la BCE, publiée lundi 4 mai, la contraction de l’économie de la zone euro sera moins forte que ce qui était prévu si l’on en croit certaines projections d’experts. L’enquête prévoit une chute du PIB des 19 pays ayant adopté l’euro de 5,5 % pour 2020, avec un rebond de 4,1 % pour l’année suivante. Ces chiffres s’inscrivent dans un contexte de levée de confinement et reprise de l’activité économique entre mai et juin.

Rassurer les marchés financiers à tout prix

Un signe assez révélateur de l’efficacité des décisions prises par les banques centrales se situe du côté des marchés financiers. En effet, en temps de crise et de flottaison des indices, les investisseurs n’ont d’yeux que pour ces institutions financières, dans l’attente d’un geste. Car, lorsqu’elles agissent, les effets sont immédiats. Ainsi, au 30 avril 2020, alors que la Fed a injecté des milliards de dollars, pour relancer l’économie américaine, le SP500, équivalent américain du CAC40, enregistrait une hausse de 35 % en 5 semaines et revenait à son niveau d’avant crise. Ce type de comportement du marché n’aurait pas eu lieu si la Fed n’était pas intervenue.

Redonner confiance aux investisseurs est-il suffisant à relancer toute une économie ? Pas si sûr. En effet, nombreux sont les spécialistes qui comparent les injections réalisées par les banques centrales à une bonne dose de morphine. Un remède qui soulage à court terme, mais qui, administré à répétition, conduit à une certaine dépendance. Les marchés deviennent de moins en moins sensibles au risque, puisqu’ils savent qu’en cas de danger imminent, la banque centrale agit.

L’union fait la force

Cette politique accommodante n’est pas seulement appliquée par la Fed. La BCE, la banque centrale du Japon et même la banque centrale de Chine (PBoC) jouent le même jeu. La PBoC a injecté 50 milliards de yuans (6,4 milliards d’euros) dans le marché monétaire chinois et décidé de baisser ces taux directeurs. C’est un virage important, car jusqu’à présent elle était restée plutôt inactive alors que les grandes banques centrales ont toutes adopté des mesures chocs pour faire face à la crise de Covid-19.

Aujourd’hui, il apparaît clairement que le rôle de la banque centrale n’est plus le même qu’il y a 20 ans. Après la crise de 2008 et la pandémie de Coronavirus, les banques centrales sont devenues la clé de voûte de l’économie mondiale. Avec son Plan d’Achat d’Urgence Pandémique (PEPP, Pandemic Emergency Purchase Plan) de 750 milliards d’euros, la BCE compte prêter à la France, l’Italie, l’Espagne et l’Allemagne.

Si toutes les banques centrales adoptent la même stratégie, ce n’est pas par solidarité, mais par nécessité. L’interdépendance des économies et la concurrence qui caractérisent notre système économique actuel obligent les institutions à tout mettre en oeuvre pour relever au plus vite l’économie de leur pays. Tous les pays ont intérêt à sortir de l’épidémie. Dans ce contexte, les banques centrales des pays émergents, comme l’Arabie Saoudite, le Brésil ou encore la Turquie, sont, elles aussi, intervenues sur leur monnaie et leur marché obligataire pour limiter les perturbations.

Cette union dans la lutte permet de maintenir des taux relativement bas. Par exemple, malgré la dégradation de la note de l’Italie, les taux italiens ont connu une faible hausse, 5 points de base, soit 1,79 % au lieu de 1,73 % pour un emprunt sur 10 ans. La BCE en achetant des bons du Trésor italien au-delà de la limite imposée auparavant a permis le maintien des taux.

Le revers de la médaille de ce système

L’action des banques centrales ne se limite pas simplement à la sauvegarde du système, elle crée une demande. C’est d’ailleurs pourquoi les investisseurs sont dans l’expectative des réactions des banques centrales. En effet, en temps de crise, le comportement logique est de placer son argent dans des bons du Trésor, plus sûrs que des actions d’entreprise à l’avenir incertain. Conséquence, lorsque l’Espagne a emprunté 15 milliards d’euros sur les marchés financiers il y a deux semaines. La demande des investisseurs et des banques s’est élevée à 96 milliards, soit 6 fois plus que l’offre.

À court terme, ce système fonctionne puisque la banque centrale rachète la dette des pays, ce qui permet aux pays de souffler et repousser par la même occasion certaines décisions économiques et fiscales. Mais, il n’est pas sans conséquence. L’endettement fonctionne tant qu’il y a des prêteurs. Si, comme ce fut le cas en 2008, les prêteurs ne veulent plus prêter, un autre problème commence.

L’autre aspect risqué de la politique monétaire des banques centrales réside dans la méthode utilisée, à savoir le quantitative easing (QE) ou assouplissement quantitatif. Cet instrument des banques centrales permet d’acheter massivement des dettes d’Etats et ainsi influencer le coût du crédit. Cette technique mondialement utilisée par les banques centrales permet de juguler l’inflation et la croissance. La justice allemande a d’ailleurs remis en cause cette pratique.

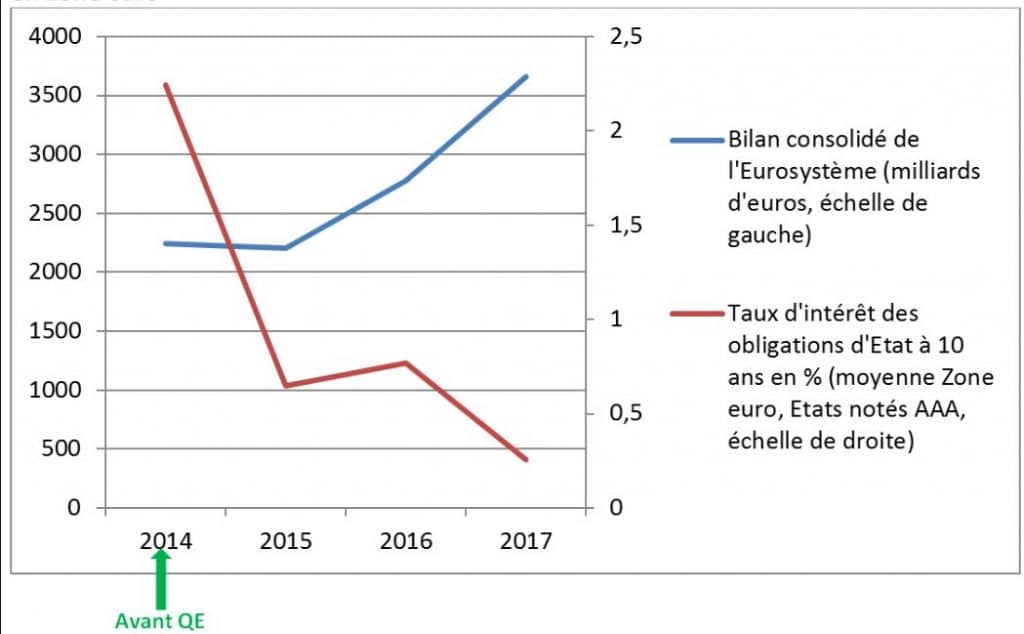

Evolution du bilan de l’Eurosystème et des taux d’intérêt des obligations d’Etat en zone euro

Mardi 5 mai, la Cour constitutionnelle allemande a exigé que la Banque centrale européenne justifie dans les trois mois la conformité de ses vastes rachats de dettes à son mandat, dans un arrêt inattendu. Si elle ne parvient pas à le faire, la Banque centrale allemande ne pourra pas participer au programme anti-crise prévu pour les différents pays européens. Toutefois, cette décision rendue ne concerne pas le PEPP (« programme d’achat urgence pandémique ») de la BCE. Des restrictions qui pourraient, tout de même, venir chambouler les plans de la BCE et redistribuer les cartes. Les investisseurs ont donc toutes les raisons du monde de garder les yeux rivés sur les banques centrales.

En résumé

- Depuis le début de l’épidémie de Coronavirus, les banques centrales, à coup de milliards de dollars, ont établi des plans pour sauver l’économie mondiale.

- Les mesures annoncées, notamment par la Fed et la BCE, ont permis de rassurer les marchés financiers et de stopper la chute des cours.

- Pour de nombreux Etats, la banque centrale joue un rôle déterminant qui, depuis des dizaines d’années, prend de l’ampleur. Plus que de simples garde-fous, les banques centrales sont désormais la clé de voûte de l’économie mondiale.

- Si elles se posent en sauveteuse de notre monde, les méthodes qu’elles utilisent ont des conséquences qui pourraient à long terme n’être pas si bénéfiques qu’on pourrait le penser.

À lire également sur les conseils pour placer son argent

- Placements financiers : les bonnes résolutions pour 2020

- Clubs deals : une solution d’investissement réservée aux investisseurs qualifiés

- Jeunes actifs : les conseils pour bien placer votre argent

- Le paradoxe de l’épargne et des taux bas

- Finance : les fonds souverains terminent l’année en beauté

- 2020 sera-t-elle l’année de l’or ?

- Les actifs financiers des ménages en augmentation malgré la crise sanitaire

- Le “shadow banking”, l’autre facette de la finance

- Meilleurs placements financiers 2023 : les réponses de ChatGPT !

- Bloomberg : la nouvelle AI qui va révolutionner le monde de la finance

- Quels sont les placements à privilégier en 2024 selon les experts ?

- Réforme du Label ISR : ce qui change à partir du 1er mars 2024

Partager

Julie François

Rédactrice spécialisée en gestion de patrimoine, économie, finances

Journaliste de formation, j'écris sur la gestion de patrimoine et la défiscalisation pour plusieurs supports. Les mots sont devenus ma boîte à outils pour décrypter le monde. Grâce à eux, je décortique des concepts, illustre des idées et affine des pensées et tente, à travers mes articles, de rendre plus intelligible l’univers de la gestion de patrimoine et de l’immobilier.

Découvrir cette auteure

Obtenez votre bilan patrimonial

Nous vous aidons à trouver l’investissement adapté à votre projet

Vous voulez obtenir des conseils ?